Ataque especulativo

Introducción

Los detractores[1] de Bitcoin siempre se frotan las manos con la idea de que Bitcoin no podrá llegar a hacerse popular. Se regocijan en la preocupación de que Bitcoin no cruzará el abismo de la innovación porque:

- Es demasiado complicado.

- No tiene la estructura directiva correcta.[2]

- Es demasiado difícil acertar con el tema de la seguridad.

- Los sistemas de pago con dinero fiat existentes y por venir son, o serán, superiores.

- Es demasiado volátil.

- El gobierno lo prohibirá.

- No escalará.

La respuesta de la comunidad Bitcoin suele ser discutir sobre esos puntos[3] hasta el cansancio, o bien encontrar su propio Jonás[4] interno:

- No es Bitcoin como moneda lo que me importa, sino Bitcoin como tecnología.

- Sería mejor si bancos y gobiernos usaran la tecnología de la cadena de bloques.

- Bitcoin debería continuar siendo una tecnología de nicho para los bit-curiosos; es sólo un experimento.

- El dinero fiduciario y Bitcoin coexistirán, vivirán felices y comerán perdices.

- Bitcoin es el Myspace de las monedas virtuales.

Cada uno de estos sofismas se merece su propio artículo, aunque sea para analizar el arquetipo psico-social del papagayo en cuestión.

Algunas de las críticas mencionadas son correctas, si bien auténticos non sequitur. Bitcoin no será adoptado alegremente por las masas, sino forzosamente. Forzoso entendido como “obligado por la realidad económica”. La gente será forzada a pagar en bitcoins, no por “la tecnología”, sino porque nadie aceptará su devaluado dinero estatal como medio de pago. Al contrario de lo que popularmente se cree, el buen dinero desaloja al mal dinero. Este “desalojamiento” ha comenzado como un pequeño “sangrado” de dinero fiduciario, que rápidamente empeorará y pasará a hemorragia de clase IV debido a los ataques especulativos sobre las monedas más débiles. El resultado final será la hiperbitcoinización, o sea: “tu dinero ya no vale aquí”.

La ley de Thier: el buen dinero desaloja al mal dinero

Históricamente han sido buenas monedas las que han desalojado a las monedas malas y débiles. Durante milenios, las monedas fuertes han dominado y expulsado a las débiles en todo el mundo. El ‘daric’ persa, el ‘tetradracma’ griego, el ‘stater’ macedonio y el denario romano no se conviertieron en monedas dominantes en el pasado porque fuesen “malas” o “débiles”. Los florines, ducados y cequís de las ciudades-estado italianas no se conviertieron en “dólares de la edad media” porque fuesen malos; eran unas de las mejores monedas jamás acuñadas. La libra esterlina en el siglo XIX y el dólar en el siglo XX no se convirtieron en el dinero dominante de su tiempo porque fuesen débiles. Consistencia, estabilidad y alta calidad han sido siempre los atributos de las grandes monedas que han ganado la competencia para su uso como dinero internacional.

Bitcoin no es sólo buen dinero; es el mejor dinero.[5] La red Bitcoin tiene la mejor política monetaria[6] y la mejor marca.[7] Deberíamos entonces esperar que los bitcoins desalojen a las monedas malas y débiles.[8] ¿Según qué proceso Bitcoin se convertirá en el dinero dominante? ¿Qué monedas fiduciarias serán las primeras en desaparecer? Estas son las preguntas interesantes del momento, puesto que las premisas subyacentes a estas preguntas ya son verdades establecidas.[9]

1. Sangrado fiat

La tendencia actual de Bitcoin es la de incrementar su valor en una línea de tendencia exponencial con cada ola de nuevos usuarios. Hay dos factores que motivan esto: miedo a “perder el tren” (ver Regret Theory y los ingroups), en otras palabras, la avaricia y búsqueda de estatus;

- Reducción en asimetría de información – la gente está aprendiendo sobre Bitcoin y se están dando cuenta de que es realmente el mejor dinero. Posibles motivos que se superponen a esto:

- Trastorno de atención deficiente e hiperactividad, TADH (fetichismo compulsivo por las novedades en nuestra cultura consumista de posguerra y/o procesos biológicos innatos)

- Miedo a “perder el tren” (ver Regret Theory y los ingroups), en otras palabras, la avaricia y búsqueda de estatus

- Trastorno post-internet, o sea, el interés por la “ruptura”, “la nueva gran cosa”, “el internet del dinero”

- Liquidez creciente – comprar bitcoins es hoy más conveniente y libre de comisiones de lo que era hace un año. Uno puede razonablmente predecir que este también será el caso dentro de un año. ¿Por qué? Porque vender bitcoins es un negocio rentable y competitivo. ¿Por qué? Porque la gente quiere bitcoins (ver punto de arriba).

Debido a la psicología de grupo, estos recién llegados se aproximan en olas. Las olas tienen un efecto desestabilizador en el tipo de cambio: los especuladores no están seguros de la amplitud y longitud de la última onda de adopción, y los amateurs se dejan abrumar por su propia excitación y, posteriormente, por el miedo. A pesar de eso, toda vez que la ola se retira – sacudiendo a las “manos débiles” – el precio resulta varias veces superior al de antes de la ola. Este lento “sangrado” es el modelo de adopción ahora mismo, y los comentaristas generalmente asumen una de las siguientes ideas:

- El sangrado lento nunca sucedió; es una ficción basada en datos erróneos.

- El sangrado lento se ha detenido; los motivos antes mencionados sólo afectan a esos ridículos libertarios y a adolescentes enfadados.

- El proceso irá frenándose, pues ahora los super entendidos de la tecnología se están subiendo al tren.

Mi predicción es que el sangrado lento ha estado acelerándose, y que este es sólo el primer paso. El segundo paso serán los ataques especulativos que usan bitcoins como plataforma. El tercer y útlimo paso será la hiperbitcoinización.

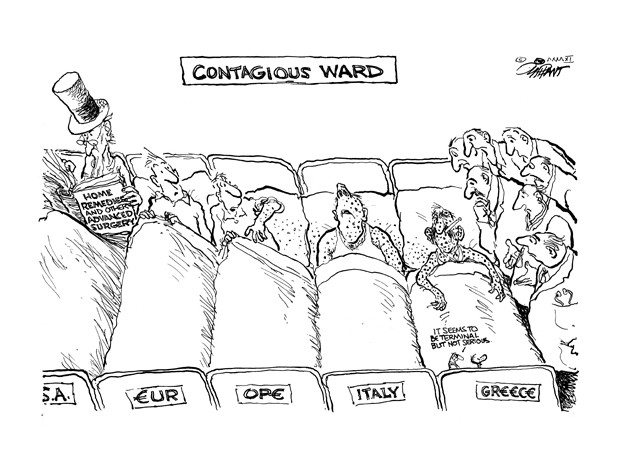

2. Crisis monetarias

Puede que tenga sentido comprar algunos por si [Bitcoin] se hace popular. Si suficientes personas piensan igual, se convierte en una profecía autocumplida. Una vez salga a flote son muchísimas las aplicaciones posibles si resulta que puedes pagar un par de centavos a un sitio web con tanta facilidad como metes monedas en una máquina expendedora.

El sangrado lento de dinero fiat conduce a la crisis monetaria toda vez que el valor esperado del bitcoin se solidifica en las mentes de la gente. Al principio son conservadores e invierten “lo que pueden permitirse perder”. Después de 12-18 meses encuentran que su pequeño alijo de bitcoins ha incrementado su valor dramáticamente. No ven cómo esta tendencia iría a invertirse: las bases siguen fortaleciéndose y, sin embargo, la adopción sigue siendo baja. Su confianza se incrementa; compran más bitcoins. Lo racionalizan: “Bueno, sólo es 1-5% de mis inversiones”. Ven el precio estrellarse varias veces, debido a burbujas que estallan o a ventas inducidas por pánico; esto les incita a comprar más – “una ganga”. Bitcoin crece en el lado de los activos de su balance.

En el lado de los pasivos del bitcoiner se encuentran las hipotecas, las becas, el coche, las tarjetas de crédito, etc. Todo el mundo le advierte a la gente que no pida prestado dinero para comprar bitcoins. La realidad es que el dinero es un bien fungible: si compras bitcoins en lugar de amortizar la hipoteca, eres un inversor en bitcoins apalancado. Económicamente tiene mucho sentido convertirse en un inversor apalancado – dentro de lo razonable. El costo de pedir prestado, con tipos de interés anuales entre 0% y 0,25%, es menor que el rédito esperado por la posesión de bitcoins.

El grado de apalancamiento en el balance de alguien depende de la proporción entre activos y pasivos. El atractivo de este tipo de inversión se incrementa si la gente cree que los pasivos denominados en fiat van a decrecer en términos reales (por ejemplo, si se espera que la inflación sea mayor que el tipo de interés que pagan). Desde ese momento se convierte en una obviedad el pedir prestado dinero local débil, usando cualquier garantía que el banco acepte, invertir en una moneda extranjera fuerte, y devolver el préstamo con las ganancias resultantes. En este proceso, los bancos crean todavía más dinero débil, amplificando el problema.

El efecto que tiene la gente, los negocios, o las instituciones financieras al pedir préstamos en la moneda local para comprar bitcoins es que el precio del bitcoin en esa moneda sube en relación al precio en otras monedas. Para ilustrar esto, imaginemos que los indios de clase media comienzan a invertir en bitcoins. Miles de compradores se convierten en cientos de miles de compradores. Piden rupias indias prestadas usando cualquier garantía que tengan disponible – casas, negocios, joyas, oro, etc. Usan estas rupias para comprar bitcoins. El precio del bitcoin en rupias entonces sube, creando una determinada prima para esa moneda en comparación con otras. Un bitcoin en la India podría costar el equivalente en rupias a US700, mientras que en los EE UU cuesta US600. Los traders comprarían bitcoins en EE UU, los venderían en la India por rupias y luego cambiarían las rupias por dólares, ganando así US$100. Esto debilitaría la rupia y causaría inflación importada y pérdidas para los inversores extranjeros. El banco central indio tendría que, o bien incrementar los tipos de interés para romper el ciclo, e imponer severos controles al flujo de capitales, o gastar sus reservas de divisas intentando levantar el tipo de cambio de la rupia. Únicamente subir los tipos de interés sería una opción sostenible, aunque entonces el país entraría en recesión.

Pero hay un gran problema con la subida de tipos por parte del banco central indio: el retorno histórico del bitcoin es de ~500% al año. Incluso si las ganancias esperadas son 1/10 de eso, el banco tendría que subir los tipos a niveles desorbitados para contrarrestar el ataque. El resultado es evidente: todo el mundo abandonaría la rupia para adoptar el bitcoin, debido más a las dificultades económicas que a la fascinación con la tecnología. Este ejemplo es puramente ilustrativo. Podría pasar sólo en un país pequeño al principio, o podría pasar simultáneamente alrededor del mundo. Quiénes apalancarán sus cuentas y cómo lo harán es algo imposible de predecir, pero cuando la presa empiece a agrietarse no habrá forma de parar el torrente.

¿Qué países son los más vulnerables a una crisis monetaria? Business Insider provee una lista de candidatos aquí. Los bitcoins tendrán que alcanzar un cierto umbral de liquidez – lo que vendrá indicado por la presencia de un sitio de intercambio sólido en cada centro financiero y una oferta monetaria real (o “capitalización de mercado”) equivalente a no menos de 50 mil millones de dólares – antes de poder ser usados como instrumento de un ataque especulativo. Esto coincidirá con una crisis monetaria, o bien será su desencadenante.

3. Hiperbitcoinización

Un ataque especulativo que parezca limitado a una o más monedas, pero que haga que el valor del bitcoin suba drásticamente, se tornará rápidamente en una infección. Por ejemplo, los suizos verán el precio del bitcoin subir 10 veces, y luego 100 veces. Ellos comprarán bitcoins simplemente porque quieren especular con su valor, no por un problema inherente al franco suizo. Ahora bien, el efecto de reflexividad condicionaría una reducción en la demanda de francos suizos, lo que causaría una inflación más alta de lo esperado y, así, un problema inherente al franco suizo. El bucle de retroalimentación entre la inflación fiat y la deflación bitcoin precipitará el mundo a la hiperbitcoinización, como explica Daniel aquí.

Conclusión

Bitcoin se convertirá en una moneda dominante. Los escépticos no entienden esto debido a sus sesgos y a su falta de conocimientos financieros. En primer lugar, están en una cámara de ecos tan fuerte como la de los bitcoiners.[10] y buscan rabiosamente cualquier tipo de información que les confirme su visión de Bitcoin. En segundo lugar, no entienden la manera en que las monedas fuertes como el bitcoin desalojan a las monedas débiles como el dólar: es a través de ataques especulativos y crisis monetarias causadas por inversores, no de la cuidadosa evaluación por parte de “periodistas especializados en tecnología” y consumidores mainstream. Para honrar a los escépticos de Bitcoin, esa especie destinada a extinguirse, el Instituto Nakamoto ha lanzado un Tribute to Bold Assertions (homenaje a sus afirmaciones audaces).

¡En serio! Hay gente en internet que pasa un tiempo nada despreciable escribiendo sobre una moneda que creen que va a fallar, y que sin embargo continúa sobrepasando todas las expectativas. Su alegría malsana me da alegría malsana. Concedido, a algunos de ellos les pagan para escribir cebos de clics controversiales y/o trolling disfrazado de “preocupación” – ambas actividades que respeto y entiendo. ↩︎

Esto es dicho generalmente por la gente de “fuera” que fantasea sobre estar “dentro” mediante la política o el pedigrí, en lugar de procesos económico-meritorios. Demográficamente, seguramente están en el mismo grupo que los seguidores de “El Secreto”. Económicamente, son malversadores de fondos. ↩︎

Bitcoin ha entrado en su Septiembre Eterno, donde cada persona nueva en el tema cree tener una comprensión única que todo el mundo debería escuchar. Hay un flujo interminable de novatos que están “preocupados” por tal y cual problema con Bitcoin. La comunidad Bitcoin, por su parte, le hace un flaco favor a estos recién llegados al tomarles en serio y no decirles simplemente: “lean más”. ↩︎

El opuesto del Jesús de Bitcoin, el Jonás de Bitcoin es un perdedor, un autosaboteador y tímido “hombre” en una misión permanente cuyo objetivo es confirmar la debilidad de Bitcoin. ↩︎

Bitcoin es la mejor unidad de cuenta por Daniel Krawisz ↩︎

The Bitcoin Central Bank’s Perfect Monetary Policy by Pierre Rochard ↩︎

Bitcoin Has No Image Problem by Daniel Krawisz ↩︎

Hyperbitcoinización por Daniel Krawisz ↩︎

Si no estás de acuerdo, o no has estado aprendiendo, o no has estado participando en el debate, vuelve a la primera casilla. ↩︎

“Vivo en un mundo peculiar. Solo conozco a una persona que ha votado a Nixon. Los demás votantes no sé dónde se meterán, pero a veces, cuando estoy en el cine, siento que los tengo cerca.” – Pauline Kael ↩︎

Translated by Majamalu

Read in English, Français, עברית, Italiano, Português Brasil y Русский