Ataque especulativo

Introdução

Pessimistas sobre o Bitcoin[1] torcem as mãos sobre como o Bitcoin não pode se tornar dominante. Eles alegremente se preocupam que o Bitcoin não cruzará o abismo da inovação:

- É muito complicado

- Não possui uma estrutura de governança adequada[2]

- A segurança é muito difícil para funcionar

- Sistemas de pagamento em moedas fiduciárias que existem/existirão são/serão superiores

- É muito volátil

- O governo irá bani-lo

- Não será escalável

A resposta da comunidade Bitcoin é discutir interminavelmente sobre os pontos acima[3] ou encontrar o seu Jonah[4] interior com platitudes como:

- Bitcoin a moeda não importa, é a tecnologia blockchain que importa

- Seria melhor se a tecnologia blockchain fosse usada por bancos e governos

- Bitcoin deveria continuar a ser um nicho para o bit-curioso, é apenas um experimento

- Moedas fiduciárias e Bitcoin existirão lado a lado, felizes para sempre

- Bitcoin é o “MySpace” das moedas virtuais

Os sofismas acima merecem cada um seu próprio artigo, apenas para analisar o arquétipo psicossocial dos papagaios relevantes.

Algumas das críticas citadas anteriormente estão corretas, ainda que sejam completamente non sequiturs. O Bitcoin não será adotado ansiosamente pelas massas, será forçado sobre eles. Forçado, isto é, “compelido pela realidade econômica”. As pessoas serão forçadas a pagar com bitcoins, não por conta da “tecnologia”, mas sim porque ninguém aceitará as suas moedas fiduciárias sem valor para pagamentos. Contrário ao pensamento popular, o bom dinheiro expulsa o ruim. A “expulsão” começou com um pequeno sangramento nas moedas fiduciárias. Isso se intensificará rapidamente em uma Hemorragia Classe IV devido a ataques especulativos nas fracas moedas fiduciárias. O resultado final será a hiperbitcoinização, isto é “seu dinheiro não é nada bom”.

Lei de Thiers: dinheiro bom expulsa o ruim

Historicamente, moedas boas e fortes têm expulsado as moedas ruins e fracas. No decorrer de vários milênios, moedas fortes têm dominado e expulsado as moedas fracas na competição internacional. O 'dárico' Persa, o 'tetradracma' Grego, o 'stater' Macedônio, e o 'denário' Romano não se tornaram moedas dominantes do mundo antigo porque eram "ruins" ou "fracas". Os florins, ducados e sequins das cidade-estados Italianas não se tornaram os "dólares" da Idade Média porque eram moedas ruins; elas estavam entre as melhores moedas já fabricadas. A libra esterlina no século XIX e o dólar americano no século XX não se tornaram as moedas dominantes da época porque eram fracas. Consistência, estabilidade e qualidade alta têm sido os atributos das ótimas moedas que ganharam a competição para uso como dinheiro global.

Bitcoin não é apenas um dinheiro bom, é o melhor dinheiro.[5] A rede Bitcoin tem a melhor política monetária[6] e a melhor marca[7]. Nós devemos esperar, portanto, que bitcoins expulsarão as moedas ruins, fracas.[8] Qual será o processo através do qual o bitcoin se tornará a moeda dominante? Quais moedas fiduciárias serão as primeiras a desaparecer? Essas são as perguntas interessantes do dia, já que as premissas necessárias para essas perguntas são verdades estabelecidas.[9]

1. Sangramento fiat

A atual tendência do Bitcoin é aumentar seu valor exponencialmente conforme novos usuários chegam em ondas. O dinheiro bom está “vagarosamente” expulsando o ruim. Dois fatores influenciam isso:

- Redução na assimetria de informação - as pessoas estão aprendendo sobre o Bitcoin e percebendo que de fato bitcoins são o melhor dinheiro. Possíveis fatores coincidindo:

- TDAH - fetichismo compulsivo sobre inovação induzido pelo nossa cultura de consumismo pós-guerra e/ou processos biológicos inatos

- FOMO - medo de ficar de fora, veja Teoria do Arrependimento e endogrupos, vulgo avareza e busca de status

- PISD - transtorno de estresse pós-internet, vulgo “disrupção”, “próxima coisa do momento”, “internet do dinheiro”

- Aumento da liquidez - comprar bitcoins é mais conveniente e tem menos taxas hoje do que um ano atrás. Alguém pode razoavelmente prever que o caso se repetirá daqui um ano. Por que? Porque vender bitcoins é um negócio lucrativo e competitivo. Por que? Porque as pessoas querem bitcoins, veja acima.

Devido a psicologia das massas, esses novatos chegam em ondas. As ondas têm um efeito desestabilizador na taxa de câmbio: especuladores ficam incertos sobre a amplitude e tamanho da onda de adoção, e apostadores amadores deixam o entusiasmo e subsequente medo dominarem eles. Independentemente, assim que a maré recua e as mãos fracas desistem, o preço se torna algumas vezes mais alto do que antes da onda. Esse sangramento “lento” é o modelo de adoção atual, e comentaristas alegam uma das seguintes narrativas:

- O sangramento lento nunca aconteceu, é uma ficção baseada em informação enganosa

- O sangramento lento parou, os motivos acima citados afetam apenas lolbertários (libertários da internet) e adolescentes bravos

- O processo se estabilizará agora, visto que todos os conhecedores de tecnologia já estão a bordo

A minha previsão é que o sangramento lento tem acelerado e é apenas o primeiro passo. O segundo passo serão ataques especulativos usando o bitcoin como base. O terceiro e último passo será a hiperbitcoinização.

2. Crise Monetária

Talvez faça sentido adquirir alguns, apenas para garantir se eventualmente funcionar. Se algumas pessoas pensarem da mesma maneira, isso se torna uma profecia auto-realizável. Assim que for inicializado, existem inúmeras aplicações se você puder pagar alguns centavos para um site tão facilmente quanto colocar algumas moedas em uma máquina de bebidas.

O sangramento lento leva a uma crise nas moedas conforme o valor esperado do bitcoin se solidifica na mente das pessoas. Primeiramente, elas são conservadoras, investem “apenas o que podem perder”. Depois de 12-18 meses, o pequeno acúmulo de bitcoins aumentou dramaticamente em valor. Elas não veem razão para que essa tendência de longo prazo se reverta: os fundamentos tem melhorado e mesmo assim a adoção continua baixa. A confiança aumenta. Elas compram mais bitcoins. Elas racionalizam: “bem, é apenas [1-5%] dos meus investimentos”. Elas veem o preço desabar algumas vezes, devido a explosão de bolhas ou apenas uma variedade de vendas em pânico - o que seduz as pessoas a comprarem mais, “uma pechincha”. Bitcoin cresce no lado dos ativos dos seus balanços patrimoniais.

No lado dos passivos estão hipotecas, empréstimos estudantis, empréstimo de carro, cartões de crédito, etc. Todos advertem para não fazer um empréstimo para comprar bitcoins. A realidade é que o dinheiro é fungível: se você compra bitcoins ao invés de pagar o principal da hipoteca, você é um investidor de bitcoin alavancado. Quase todo mundo é um investidor alavancado em bitcoin, porque faz sentido econômico (dentro da razão). O custo de fazer um empréstimo (taxas de juros anuais variando de 0% a 25%) é menor do que o retorno esperado de possuir bitcoins.

O quão alavancado alguém é depende da proporção entre ativos e passivos no balanço patrimonial. O apelo para alavancar-se aumenta se as pessoas acreditam que os passivos denominados em moeda fiduciária diminuirão em valor em termos reais, ou seja, se elas esperam que a inflação será maior do que a taxa de juros que elas pagam. Nesse momento se torna fácil tomar a decisão de emprestar a moeda fraca local usando qualquer colateral que o banco aceita, investir em uma moeda forte internacional, e pagar o empréstimo mais tarde com os ganhos. Nesse processo, os bancos criam mais moeda fraca, amplificando o problema.

O efeito causado pelas pessoas, negócios, ou instituições financeiras realizando empréstimos na moeda local para comprar bitcoins seria um aumento no preço do bitcoin naquela moeda específica em comparação com outras. Para ilustrar, vamos supor que a classe média de Indianos comece a comprar bitcoins. Milhares de compradores se tornam centenas de milhares de compradores. Eles emprestam Rúpias Indianas usando qualquer colateral disponível que tenham - casas, negócios, jóias de ouro, etc. Eles usam as Rúpias para comprar bitcoins. O preço do bitcoin aumenta em Rúpias Indianas, um ágio se desenvolve em relação a outras moedas. Um bitcoin na Índia vale 600, enquanto que nos Estados Unidos é negociado a 500. Traders comprariam bitcoins nos Estados Unidos e venderiam-los na Índia para lucrar $100. Eles então venderiam suas Rúpias Indianas por dólares. Isso enfraqueceria a Rúpia, causando importação de inflação e perdas para investidores estrangeiros. O banco central da Índia teria que aumentar as taxas de juros para quebrar esse ciclo, impor controle de capitais, ou gastar as reservas internacionais na tentativa de manter a taxa de câmbio estável. Aumentar as taxas de juros seria a única solução sustentável, apesar de colocar o país em uma recessão.

Existe um problema enorme em o Banco Central da Índia aumentar as taxas de juros: o retorno histórico do bitcoin é ~500% por ano. Mesmo que investidores esperassem um retorno de 1/10 disso, o banco central teria que aumentar os juros para níveis inimagináveis para romper o ataque. O resultado é evidente: todos iriam abandonar a Rúpia e adotar bitcoins, devido a pressão econômica e não a fatores tecnológicos. Esse exemplo é puramente ilustrativo, isso poderia acontecer primeiro em um país pequeno, ou simultaneamente ao redor do mundo. Quem se tornará alavancado e como, é impossível de prever, e será impossível parar quando a barragem se romper.

Quais países são mais vulneráveis a uma crise nas moedas? O Business Insider tem uma lista aqui. O Bitcoin terá que atingir certo nível de liquidez, como um sólido intercâmbio em todos os centros financeiros e um estoque de dinheiro, ou seja, um valor de mercado de pelo menos $50 bilhões, antes que possam ser usados como um instrumento em um ataque especulativo. Isso irá coincidir ou causar uma crise monetária.

3. Hiperbitcoinização

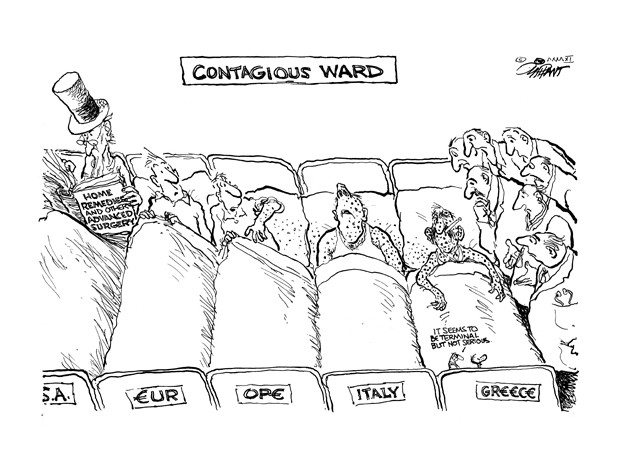

Um ataque especulativo que parece isolado em uma ou algumas moedas fracas, mas que causa um aumento significativo no poder de compra de bitcoins, rapidamente se tornará um contágio. Por exemplo, os Suíços verão o preço do bitcoin subir 10 vezes, e então 100 vezes. Eles irão comprar bitcoins apenas para especular com seu valor, e não por conta de um problema com o Franco Suíço. A reflexividade aqui implica que a redução na demanda por Francos Suíços causaria na verdade uma inflação maior que a esperada e portanto um problema com o Franco Suíço. Os ciclos de feedback entre inflação das moedas fiduciárias e a deflação do bitcoin colocará o mundo em uma hiperbitcoinização completa, explicado por Daniel here.

Conclusão

O Bitcoin se tornará dominante. Os céticos do Bitcoin não entendem isso devido aos seus preconceitos e a falta de conhecimento financeiro. Primeiro, eles vêm fortes como Bitcoin céticos em uma câmara de eco.[10] Eles rapidamente procuram por evidências que confirmam suas visões do Bitcoin. Em segundo lugar, eles mal entendem como moedas fortes ultrapassam moedas fracas como o dólar: é através de ataques especulativos e crises monetárias causadas por investidores, e não através de uma avaliação cuidadosa de jornalistas de tecnologia e “consumidores convencionais”. Para honrar esses céticos que serão extintos em breve, o Instituto Nakamoto lançou um tributo para afirmações ousadas.

Não, seriamente, existem pessoas na Internet gastando um período de tempo não trivial escrevendo sobre uma moeda que eles acham que irá fracassar mas continua tendo sucesso além da expectativa de qualquer um. Sua alegria maligna me causa alegria maligna. Seguramente, alguns deles estão sendo pagos para escrever “caça-cliques” controversos e/ou trolling disfarçado de preocupação - ambas atividades que eu respeito e entendo. ↩︎

Isso é geralmente argumentado por pessoas que estão fora do grupo e fantasiam sobre estar dentro através de política/ascendência ao invés de processos econômicos/meritocráticos. Demograficamente, eles provavelmente coincidem com fãs do O Segredo. Economicamente, eles são sem exceção enganadores. ↩︎

O Bitcoin entrou em Setembro Eterno, onde toda pessoa nova no Bitcoin pensa que possui um entendimento único sobre o assunto e todos devem escutá-la. Há uma interminável enchente de novatos “preocupados” com tal e tal “problema” com o Bitcoin. A comunidade Bitcoin faz um desserviço a essas pessoas ao levá-las a sério, ao invés de simplesmente dizer para que “leiam mais”. ↩︎

O oposto do Jesus Bitcoin. Jonah Bitcoin é um cara derrotista, auto-sabotador, e “tímido” que está em uma busca permanente para confirmar as “fraquezas” do Bitcoin. ↩︎

Bitcoin is the Best Unit of Account by Daniel Krawisz ↩︎

The Bitcoin Central Bank’s Perfect Monetary Policy by Pierre Rochard ↩︎

Bitcoin Has No Image Problem by Daniel Krawisz ↩︎

Hyperbitcoinization by Daniel Krawisz ↩︎

Se você discorda, você não tem aprendido ou não tem participado do debate, volte ao primeiro quadro. ↩︎

“Eu vivo em um mundo especial. Eu apenas conheço uma pessoa que votou no Nixon. Onde ela está eu não sei. Está fora do meu alcance. Mas as vezes quando estou no teatro eu posso senti-lá.” - Pauline Kael ↩︎

Traduzido por Fabio Pereira

Leia em English, Español, Français, עברית, Italiano e Русский