Attacco Speculativo

Introduzione

I detrattori di Bitcoin[1] si sfregano le mani sul fatto che esso non possa mai diventare mainstream. Temono che Bitcoin non riuscirà a superare il baratro dell’innovazione:

- E’ troppo complicato

- Non ha la giusta struttura di governance[2]

- La sicurezza è troppo difficile da mantenere

- I sistemi di pagamento fiat esistenti e futuri sono o saranno sempre superiori

- È troppo volatile

- Il governo lo vieterà

- Non scala

La risposta della comunità Bitcoin è quella di discutere all’infinito sui punti di cui sopra[3] o di trovare il proprio Bitcoin Jonah interiore[4] con luoghi comuni come:

- Bitcoin, la valuta, non ha importanza, è la tecnologia blockchain che conta

- Sarebbe meglio se la tecnologia della blockchain fosse utilizzata da banche e governi

- Bitcoin dovrebbe continuare a essere un sistema di nicchia per i più curiosi, è solo un esperimento

- Fiat e Bitcoin vivranno fianco a fianco, felici e contenti

- Bitcoin è il Myspace della ‘moneta virtuale’

I sofismi di cui sopra meritano ciascuno un articolo a parte, anche solo per analizzare gli archetipi psico-sociali dei pappagalli in questione.

Alcune delle critiche menzionate in precedenza sono corrette, ma sono semplicemente fallacie logiche. Bitcoin non sarà adottato con entusiasmo dal mainstream, sarà loro imposto. Forzato, nel senso di “costretto dalla realtà economica”. Le persone saranno costrette a pagare con bitcoin, non a causa della “tecnologia”, ma perché nessuno accetterà il loro denaro fiat senza valore per i pagamenti. Contrariamente alla credenza popolare, il denaro buono scaccia quello cattivo. Questa “caccia” è iniziata come una piccola emorragia. Si trasformerà rapidamente in un’emorragia di Classe IV a causa degli attacchi speculativi sulle valute fiat deboli. Il risultato finale sarà l’iperbitcoinizzazione, cioè “i tuoi soldi qui non valgono niente”.

Legge di Thiers: la buona moneta scaccia la cattiva

Storicamente, sono state le valute buone e forti a scacciare quelle cattive e deboli. Nell’arco di diversi millenni, le valute forti hanno dominato e soppiantato quelle deboli nella competizione internazionale. Il darico persiano, la tetradracma greca, lo statere macedone e il denario romano non divennero le valute dominanti del mondo antico perché erano “cattive” o “deboli”. I fiorini, i ducati e gli zecchini delle città-stato italiane non divennero i “dollari del Medioevo” perché erano monete cattive; erano tra le migliori monete mai realizzate. La sterlina nel 19° secolo e il dollaro nel 20° secolo non divennero le valute dominanti del loro tempo perché erano deboli. Coerenza, stabilità e alta qualità sono stati gli attributi delle grandi valute che hanno vinto la competizione per l’uso come moneta internazionale.

I Bitcoin non sono solo soldi buoni, sono i soldi migliori.[5] La rete Bitcoin ha la migliore politica monetaria[6] e il miglior marchio.[7] Dovremmo quindi aspettarci che i bitcoin scacceranno le valute cattive e deboli.[8] Attraverso quale processo i bitcoin diventeranno la valuta dominante? Quali valute fiat saranno le prime a scomparire? Queste sono le domande interessanti del momento, poiché le premesse necessarie per queste domande sono verità già accertate.[9]

1. Emorragia Fiat

La tendenza attuale di Bitcoin è quella di aumentare di valore su una linea di tendenza esponenziale man mano che nuovi utenti arrivano a ondate. I soldi buoni stanno “lentamente” scacciando quelli cattivi. Due fattori determinano questo:

- Riduzione dell’asimmetria informativa: le persone stanno imparando a conoscere Bitcoin e si stanno rendendo conto che i bitcoin sono davvero il miglior denaro. Possibili motivazioni ulteriori includono:

- ADHD – feticismo compulsivo della novità indotto dalla nostra cultura consumistica del dopoguerra e/o da processi biologici innati

- FOMO – paura di perdersi qualcosa, vedi Teoria del rimpianto e ingroup , ovvero avarizia e ricerca di status

- PISD – disturbo da stress post-Internet, noto anche come “interruzione”, “prossima grande novità”, “internet del denaro”

- Aumentare la liquidità: acquistare bitcoin è più conveniente e comporta meno commissioni rispetto a un anno fa. Si può ragionevolmente prevedere che lo stesso avverrà anche tra un anno. Perché? Perché vendere bitcoin è un’attività redditizia e competitiva. Perché? Perché le persone vogliono bitcoin, vedi sopra.

A causa della psicologia di gruppo , questi nuovi arrivati giungono a ondate. Le onde hanno un effetto destabilizzante sul tasso di cambio: gli speculatori non sono sicuri dell’ampiezza o della lunghezza d’onda dell’adozione, e i ludopatici dilettanti si lasciano sopraffare dall’eccitazione e dalla conseguente paura. Indipendentemente da ciò, una volta che la marea si è ritirata e le mani deboli hanno passato, il prezzo è decisamente più alto rispetto a prima dell’onda. Questa emorragia “lenta” è l’attuale modello di adozione e i commentatori generalmente presuppongono uno dei seguenti:

- Il sanguinamento lento non si è mai verificato, è una finzione basata su dati fuorvianti

- L’emorragia lenta si è fermata, i motivi di cui sopra colpiscono solo i “lolbertariani” e adolescenti arrabbiati

- Il processo si ridurrà ora, poiché tutte le persone super esperte di tecnologia stanno già salendo a bordo

La mia previsione è che l’emorragia lenta sta accelerando ed è solo il primo passo. Il secondo passo saranno gli attacchi speculativi che utilizzano i bitcoin come piattaforma. Il terzo e ultimo passo sarà l’iperbitcoinizzazione.

2. Crisi valutarie

Potrebbe avere senso prenderne un po’ nel caso in cui prenda piede. Se un numero sufficiente di persone la pensa allo stesso modo, quella diventa una profezia che si autoavvera. Una volta avviato, ci sono così tante applicazioni se potessi pagare facilmente pochi centesimi a un sito web con la stessa facilità con cui metti monete in un distributore automatico.

Il lento dissanguamento porta alla crisi valutaria poiché il valore atteso dei bitcoin si solidifica nella mente delle persone. All’inizio sono conservatori, investono “quello che possono permettersi di perdere”. Dopo 12-18 mesi, la loro piccola scorta di bitcoin è aumentata notevolmente di valore. Non vedono alcun motivo per cui questa tendenza a lungo termine dovrebbe invertirsi: i fondamentali sono migliorati e tuttavia l’adozione rimane bassa. La loro fiducia aumenta. Comprano più bitcoin. Razionalizzano: “beh, è solo [1-5%] dei miei investimenti”. Vedono il crollo dei prezzi alcune volte, a causa dello scoppio di bolle o semplicemente di vendite dettate dal panico: questo li spinge a comprare di più, “in saldo”. Bitcoin cresce dal lato delle attività del loro bilancio.

Sul lato delle passività del bilancio di Bitcoiner ci sono mutui, prestiti per istruzione, prestiti auto, carte di credito, ecc. Tutti ammoniscono le persone a non prendere in prestito per acquistare bitcoin. La realtà è che il denaro è fungibile: se acquisti bitcoin invece di ripagare il capitale del tuo mutuo, sei un investitore in bitcoin con leva finanziaria. Quasi tutti sono investitori in bitcoin con leva finanziaria, perché ha senso dal punto di vista economico (entro limiti ragionevoli). Il costo del prestito (tassi di interesse annualizzati compresi tra lo 0% e il 25%) è inferiore al rendimento atteso dal possesso di bitcoin.

Quanto è indebitato il bilancio di qualcuno dipende dal rapporto tra attività e passività. L’attrattiva dell’indebitamento aumenta se le persone credono che le passività denominate in fiat diminuiranno in termini reali, cioè se si aspettano che l’inflazione sia maggiore del tasso di interesse che pagano. A quel punto diventa un gioco da ragazzi prendere in prestito la debole valuta locale utilizzando qualunque garanzia una banca accetterà, investire in una valuta estera forte e rimborsare il prestito in seguito con i guadagni realizzati. In questo processo, le banche creano una valuta più debole, amplificando il problema.

L’effetto di persone, aziende o istituzioni finanziarie che prendono in prestito la loro valuta locale per acquistare bitcoin è che il prezzo del bitcoin in quella valuta aumenterebbe rispetto ad altre valute. Per illustrare, diciamo che gli indiani della classe media inizino ad acquistare bitcoin. Migliaia di acquirenti si trasformano in centinaia di migliaia di acquirenti. Prendono in prestito rupie indiane utilizzando qualsiasi garanzia non gravata che hanno: case, attività commerciali, gioielli in oro, ecc. Usano queste rupie per acquistare bitcoin. Il prezzo dei bitcoin in rupie indiane aumenta, si sviluppa un premium rispetto ad altre coppie di valute. Un bitcoin in India potrebbe valere 600, mentre negli Stati Uniti viene scambiato a 500. I trader acquisterebbero bitcoin negli Stati Uniti e li venderebbero in India per ottenere un guadagno netto di 100 dollari. Avrebbero quindi venduto le loro rupie indiane in dollari. Ciò indebolirebbe la rupia indiana, causando inflazione delle importazioni e perdite per gli investitori stranieri. La banca centrale indiana dovrebbe aumentare i tassi di interesse per interrompere il ciclo, imporre controlli sui capitali o spendere le proprie riserve di valuta estera cercando di sostenere il tasso di cambio della rupia. Solo l’aumento dei tassi di interesse sarebbe una soluzione sostenibile, anche se getterebbe il paese in recessione.

C’è un grosso problema con l’aumento dei tassi di interesse da parte della banca centrale indiana: il rendimento storico del bitcoin è di circa il 500% all’anno. Anche se gli investitori si aspettassero un rendimento futuro pari a 1/10 di quello, la banca centrale dovrebbe aumentare i tassi di interesse a livelli inconcepibili per fermare l’attacco. Il risultato è evidente: tutti fuggirebbero dalla rupia e adotterebbero i bitcoin, a causa della difficoltà economica piuttosto che dell’interesse tecnologico. Questo esempio è puramente illustrativo, potrebbe accadere inizialmente in un piccolo paese, oppure potrebbe accadere contemporaneamente in tutto il mondo. Chi farà leva sul proprio bilancio e come è impossibile prevederlo, e sarà impossibile fermarsi quando la diga crollerà.

Quali paesi sono più vulnerabili a una crisi valutaria? Business Insider fornisce un elenco utile qui . I Bitcoin dovranno raggiungere una certa soglia di liquidità, indicata da un exchange solido in ogni centro finanziario e da un’offerta di moneta reale – cioè una capitalizzazione di mercato – di almeno 50 miliardi di dollari, prima di poter essere utilizzati come strumento in un attacco speculativo. Ciò coinciderà o causerà una crisi valutaria.

3. Iperbitcoinizzazione

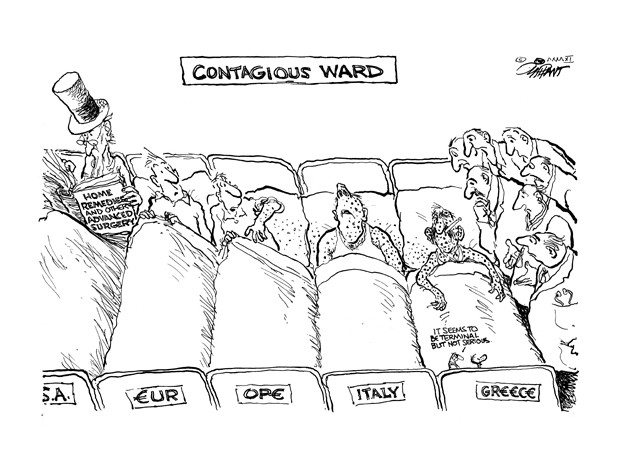

Un attacco speculativo che sembra isolato verso una o poche valute deboli, ma che fa aumentare drasticamente il potere d’acquisto dei bitcoin, si trasformerà rapidamente in un contagio. Ad esempio, gli svizzeri vedranno il prezzo dei bitcoin salire di dieci volte, e poi di cento volte. Al margine compreranno bitcoin semplicemente perché vogliono speculare sul loro valore, non per un problema intrinseco con il franco svizzero. La riflessività qui implica che la riduzione della domanda di franchi svizzeri causerebbe effettivamente un’inflazione superiore al previsto e quindi un problema intrinseco con il franco svizzero. Il circolo vizioso tra inflazione fiat e deflazione bitcoin getterà il mondo in una completa iperbitcoinizzazione, spiegato da Daniel qui.

Conclusione

Bitcoin diventerà mainstream. Gli scettici di Bitcoin non lo capiscono a causa dei loro pregiudizi e della mancanza di conoscenza finanziaria. In primo luogo, si trovano in una camera di risonanza altrettanto forte quanto gli scettici di Bitcoin.[10] Cercano rabbiosamente prove che confermino la loro visione di Bitcoin. In secondo luogo, fraintendono il modo in cui valute forti come il bitcoin superano valute deboli come il dollaro: ciò avviene attraverso attacchi speculativi e crisi valutarie causate dagli investitori, non attraverso l’attenta valutazione dei giornalisti tecnologici e dei “consumatori tradizionali”. Per onorare questi scettici presto estinti, il Nakamoto Institute ha lanciato A Tribute to Bold Assertions.

No, sul serio, ci sono persone su Internet che trascorrono una quantità di tempo non indifferente a scrivere di una valuta che pensano fallirà, ma che continua ad avere successo oltre le aspettative di chiunque. Ottengo lo schadenfreude dalla loro mancanza di schadenfreude. Certo, alcuni di loro vengono pagati per scrivere click bait controversi e/o semplicemente trolling di preoccupazione, entrambe attività che rispetto e comprendo. ↩︎

Ciò è generalmente affermato da persone che fanno parte dell’”out-group” e fantasticano di essere nell’”in-group” attraverso processi politici/pedigree piuttosto che economici/meritocratici. Demograficamente, probabilmente si sovrappongono ai fan di The Secret. Economicamente, sono senza eccezione dei bezzlers. ↩︎

Bitcoin ha entrato nel suo “Eternal September”, dove ogni persona nuova a Bitcoin pensa di avere una comprensione unica di Bitcoin e tutti dovrebbero sentirne parlare. C’è un flusso infinito di neofiti “preoccupati” per questo e quel “problema” con Bitcoin. La comunità Bitcoin rende un vero disservizio a questi arrivisti prendendoli sul serio invece di dire loro semplicemente “leggi di più”. ↩︎

L’opposto di Bitcoin Jesus. Bitcoin Jonah è un “uomo” disfattista, auto-sabotante e timido, alla costante ricerca di confermare la debolezza di Bitcoin. ↩︎

Bitcoin is the Best Unit of Account by Daniel Krawisz ↩︎

The Bitcoin Central Bank’s Perfect Monetary Policy by Pierre Rochard ↩︎

Bitcoin Has No Image Problem by Daniel Krawisz ↩︎

Hyperbitcoinization by Daniel Krawisz ↩︎

Se non sei d’accordo, allora o non hai imparato o non ti sei impegnato nel dibattito, torna al punto di partenza. ↩︎

“Vivo in un mondo un po’ speciale. Conosco solo una persona che ha votato per Nixon. Dove sono non lo so. Sono fuori dalla mia comprensione. Ma a volte, quando sono a teatro, riesco a sentirli.” – Pauline Kael ↩︎

Read in English, Español, Français, עברית, Português Brasil e Русский