A Política Monetária Perfeita do Banco Central do Bitcoin

A seguinte publicação fornece uma estrutura analítica para que críticos e proponentes da política monetária do Bitcoin possam engajar-se em um debate construtivo.

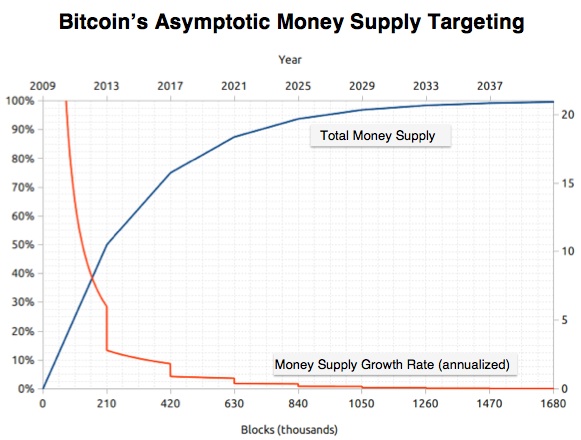

O Bitcoin tem um banco central chamado a “rede Bitcoin”, o qual vamos nos referir como Banco Central do Bitcoin (BCB). Esse banco central emite a moeda “bitcoin” e processa transferências de bitcoins entre contas. A regra base da política monetária do BCB foi definida na sua criação e a sua independência está protegida pela natureza distribuída da rede subjacente. Essa política monetária não discricionária pode ser melhor descrita como meta assintótica da oferta monetária (MAOM).

O BCB emite bitcoins para uma rede de subcontratados chamados de “mineradores”, os quais executam os cálculos de prova de trabalho que garantem a independência do BCB e processam pagamentos. A senhoriagem subsidia o sistema de pagamento ao invés de beneficiar o emissor ou o vendedor/recebedor de títulos transacionados em operações no mercado aberto. Senhoriagem de prova de trabalho (SPT) e MAOM trabalham sinergicamente gerando três fenômenos monetários:

- Agentes econômicos racionais mantêm um saldo de bitcoins mesmo se não tiverem passivos denominados em bitcoins.

- O mercado determina as taxas de câmbio e taxas de juros, sem exceção.

- Reservas bancárias fracionárias não podem se desenvolver, então armadilhas de liquidez são impossíveis.

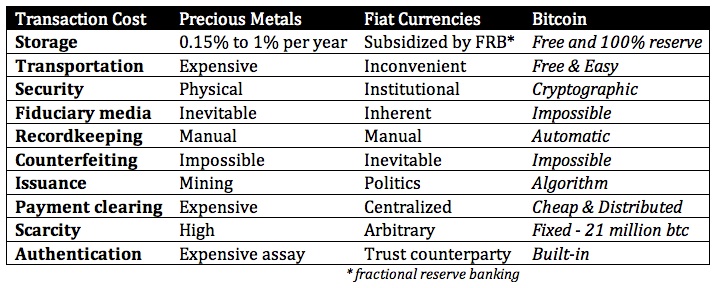

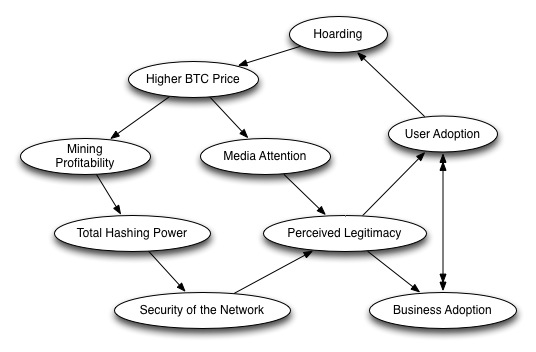

Primeiramente, é racional para agentes econômicos manterem a maior quantidade possível de bitcoins que eles puderem perder (isto é, sem afetar a habilidade de investir e consumir). O BCB consegue oferecer taxas menores de transação do que qualquer competidor por ordens de magnitude devido ao SPT. Essa profunda vantagem competitiva transmite aos agentes econômicos a expectativa de que o Bitcoin será adotado como meio de pagamento e a liquidez da taxa de câmbio aumentará. Essa expectativa tem repetidamente se provado verdadeira, o que leva a um aumento no desejo de manter bitcoins, assim como indica a taxa cambial e o volume de buscas na Internet.

O Mercado Define a Taxa de Câmbio e a Taxa de Juros

A volatilidade da taxa de câmbio é um subproduto da política monetária independente (MAOM) do BCB e o fluxo livre de capital comparado a uma taxa de câmbio fixa dentro da Trindade Impossível. Agentes econômicos superam seus vieses cognitivos para adquirir bitcoins em ondas devido ao marketing boca a boca da moeda. Para alguns basta uma exposição ao Bitcoin para “entender”, enquanto outros seguem a liderança de criadores de tendências ou finalmente sucumbem ao viés de aversão ao arrependimento. De qualquer maneira, essas ondas de adoção tem um efeito desestabilizador na taxa de câmbio: especuladores ficam incertos sobre a amplitude ou tamanho da onda de adoção, e apostadores amadores deixam a empolgação e subsequente medo dominá-los. O BCB não intervém para estabilizar esses ciclos de hype intermitentes pois a valorização estável da taxa cambial permitiria um desenvolvimento maior de excessos especulativos e o BCB perderia a confiança que a MAOM dá aos poupadores de longo prazo de bitcoins.

A taxa de juros do Bitcoin é baseada na arbitragem entre o retorno esperado em manter bitcoins e o retorno esperado em emprestá-los. O retorno esperado em manter bitcoins é completamente atrelado à expectativa da sua taxa de câmbio futura devido ao fato de bitcoins serem atualmente moedas veículo. As expectativas heterogêneas dos poupadores de bitcoins sobre a taxa cambial levou ao desenvolvimento de operações de empréstimo. Entretanto, a vasta maioria dos possuidores de bitcoins espera uma valorização muito maior do ativo do que qualquer tomador de empréstimo está disposto a pagar. Bitcoins continuarão sendo entesourados e mercados de crédito denominados em bitcoins continuarão sendo subdesenvolvidos até que as expectativas dos poupadores se ajustem para baixo ou sejam preenchidas. O BCB não necessita agir para quebrar o atual estado de equilíbrio uma vez que as expectativas dos acumuladores serão preenchidas dada a comprovada superioridade do Bitcoin sobre sistemas de pagamento e reservas de valor.

Sistema Bancário de Reserva Fracionária Não Pode Se Desenvolver

O sistema bancário de reserva fracionária implica na criação de dinheiro novo que é fungível com o dinheiro já existente, ou seja, pode ser usado intercambiavelmente dentro do sistema de pagamento. Isso é impossível com o Bitcoin. O BCB impõe a regulação de depósitos mais rígida no mundo através da exigência de reservas completas em todas as contas. Esse é o equivalente digital ao Plano de Chicago ou o padrão Austríaco de 100% de reservas de ouro. Sob esse regime regulatório, o dinheiro não é destruído quando empréstimos bancários são pagos, então um maior entesouramento de dinheiro não causa armadilhas de liquidez, em vez disso ocorre um aumento na taxa de juros e um declínio nos preços aos consumidores. Esse é um ciclo auto-estabilizador, uma vez que taxas de juros mais altas incentivam poupadores a investir, enquanto que a deflação aumenta o consumo devido ao efeito riqueza nos acumuladores. O BCB impede a concessão de empréstimos a partir de depósitos para poder adequar a oferta monetária e evitar os efeitos desestabilizadores da mistura dos sistemas de crédito e de pagamentos.

As propriedades positivas do MAOM e do SPT combinadas garantem que, na ausência de um problema tecnológico, o Bitcoin será adotado como moeda global. Para uma compreensão mais profunda do processo de mercado envolvido em se tornar uma moeda global, eu recomendaria a leitura da explicação de Konrad Graf sobre a hiper monetização e a análise de liquidez de bitcoins de Peter Šurda. O Banco Central do Bitcoin será a instituição mais duradoura do seu tipo graças à política monetária independente e anti-frágil que imprimiu na pedra.

Traduzido por Fabio Pereira